Фиксированные взносы ип в 2020 году за себя в связи с коронавирусом

Содержание:

- Нововведение № 4. Будут действовать новые лимиты по УСН

- Нововведение № 10. Не нужно сдавать отчет о среднесписочной численности работников

- Нововведение № 13. Введена новая форма 6-НДФЛ

- Нововведение №8. Вводится новая ставка НДФЛ

- Для кого действует отсрочка по налогам в России?

- Уменьшение авансового платежа по ЕНВД и УСН на 1%

- Больничный при коронавирусе

- Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

- Но что делать?

- Отчетность в период эпидемии — как сдавать

- Новые условия и сроки уплаты налогов в самой последней редакции (таблица)

- В НДФЛ, УСН и ЕСХН внесли изменения в связи с коронавирусом.

- Новые ограничения для бизнеса

- Как разобраться, какие льготы положены именно вам за 3 шага

- Какие отрасли попали в перечень наиболее пострадавших от коронавируса

- Почему УСН не заменит ЕНВД?

- Как считать налог и авансовые платежи по новым правилам

- Изменения в экономике, связанные с карантином по коронавирусу

- КБК для уплаты 1 процента на пенсионное страхование в 2020 году

- Почему ПСН не будет популярна?

- Учет в 1С

Нововведение № 4. Будут действовать новые лимиты по УСН

Предприниматели и организации должны применять новые лимиты по УСН на 2021 год. Напомним, в 2020 году действовали лимиты для перехода на УСН — 112,5 млн. руб., для применения УСН – 150 млн. руб. Но с 1 января они будут проиндексированы на коэффициент-дефлятор, равный 1,032.

С учетом всех изменений будут действовать такие лимиты по УСН:

| Цели установления лимита по доходам | Лимиты УСН |

| Лимит для перехода на УСН с 1 января 2021 года для организаций | 112,5 млн. руб. |

| Лимит для применения УСН в 2021 году для предпринимателей | 154,8 млн. руб. |

| Лимит для перехода на УСН с 1 января 2021 года для организаций | 116,115 млн. руб. |

Нововведение № 10. Не нужно сдавать отчет о среднесписочной численности работников

Федеральным законом № 5-ФЗ от 28.01.2020 «О внесении изменений в часть первую Налогового кодекса Российской Федерации» отменен отчет о среднесписочной численности, который организации и ИП сдавали в январе.

В законе говорится: «Сведения о среднесписочной численности работников представляются в налоговые органы плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, в составе расчета по страховым взносам».

Это значит, что за 2020 год не нужно сдавать отчет о численности отдельным документом. Численность работников сотрудники ИФНС узнают из расчета по страховым взносам.

Нововведение № 13. Введена новая форма 6-НДФЛ

Организации и предприниматели, у которых есть наемные рабочие, за первый квартал 2021 года должны заполнить и сдать форму 6-НДФЛ новой формы. ФНС опубликовала новый бланк (приказ ФНС № ЕД-7-11/753@ от 15.10.2020).

Из 6-НДФЛ убраны строки даты фактического получения дохода и удержания налога. Теперь можно объединить НДФЛ с разных выплат, если срок их уплаты совпадает.

Информацию о сроках перечисления НДФЛ и сумме налога теперь нужно указывать в разделе 1, а не в разделе 2, как раньше. Разделы 1 и 2 в новой форме поменяли местами.

Кроме того, в форму 6-НДФЛ включили 2-НДФЛ. То есть эти сведения теперь необходимо сдавать вместе.

Автор статьи: Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта usn-rf.ru по указанным проблемам.

Разработчик онлайн сервиса по автоматическому формированию налоговых деклараций по УСН. Подробнее…

Нововведение №8. Вводится новая ставка НДФЛ

В России вводится новая ставка НДФЛ с 01.01.2021 года. Разные ставки означают, что в стране будет действовать так называемая прогрессивная шкала НДФЛ.

С начала 2021 года увеличится ставка налога на доходы физических лиц с 13 до 15 процентов для тех, у кого доход более 5 млн. рублей в год. Доходы за год менее 5 млн рублей будут облагаться по обычной ставке, которая действует и сейчас — 13%.

То есть для граждан, которые зарабатывают меньше этой суммы ничего не поменяется. Но вот для тех, кто зарабатывает в год более 5 млн рублей, изменения будут. Доход более 5 млн. рублей будет облагаться по ставке 15%. При этом доходы до 5 млн. будут облагаться по ставке 13%.

Для кого действует отсрочка по налогам в России?

Уменьшение авансового платежа по ЕНВД и УСН на 1%

Авансовый платеж по ЕНВД и УСН можно уменьшить на 1% от суммы превышения лимита 300 000 рублей, если дополнительный взнос был сделан в том периоде, за который рассчитывается налог.

То есть, если дополнительный взнос за предшествующий 2019 год был оплачен 30 марта 2020 года, то индивидуальный предприниматель вправе уменьшить авансовый платеж по УСН или ЕНВД за первый квартал 2020 года, а не за 4 квартал предыдущего года для ЕНВД или не за весь 2019 год для УСН.

Предприниматели, применяющие УСН и ЕНВД, не имеющие наемных работников, могут уменьшить налог по ЕНВД или УСН на всю сумму обязательных взносов. ИП на ЕНВД или на УСН с наемными работниками уменьшает налоги на сумму уплаченных взносов, но не более чем на 50%.

Материал отредактирован в соответствии с изменениями законодательства 03.09.2019

Больничный при коронавирусе

Как будут проходить контрольные мероприятия по налогам в связи с коронавирусом

Но что делать?

Правительство отказалось ввести на федеральном уровне переходный период для бывших плательщиков ЕНВД. Но это право есть у регионов.

Налоги с УСН поступают в бюджеты субъектов Федерации. При этом в соответствии со статьей 346.20 НК РФ, субъекты Российской Федерации могут сократить ставки по УСН до 1% по доходам и 5% по прибыли включительно.

Также они могут вводить дифференцированные ставки УСН для разных групп налогоплательщиков в зависимости от видов деятельности, численности работников, даты регистрации, выручки и других факторов.

В разных регионах активно используют льготные ставки УСН, чтобы развивать наукоемкие производства, привлекать резидентов в технопарки и особые экономические зоны, поддерживать низкорентабельное социальное предпринимательство.

В 2020 году снижением ставок УСН в регионах поддерживали пострадавший от коронавируса бизнес. Например, в Воронежской области максимально снизили (до 1% при исчислении по доходу и до 5% при исчислении по разнице доходов и расходов) ставки по УСН для налогоплательщиков, работающих в наиболее пострадавших от пандемии отраслях, таких как общепит и гостиницы, сфера развлечений и отдыха, стоматологии, бытовые услуги.

Это позволило по большей части сохранить в регионе налогоплательщиков, избежать массовых закрытий, несмотря на тяжелую ситуацию с запретами и снижением оборота.

Во многих других регионах ввели похожие меры: в Архангельской, Пензенской, Брянской, Калужской, Самарской областях, Краснодарском крае, Карачаево-Черкесской Республике — список можно продолжать.

Большинство мер поддержки до конца 2020 года, но в 2021 ситуация в экономике будет не лучше, и чтобы сохранить малый и средний бизнес регионов, сохранить рабочие места, налогооблагаемую базу, выиграть на длинной дистанции, субъекты Федерации могут ввести свои переходные налоговые режимы для тех, кто переходит с ЕНВД на УСН. Например, по следующей схеме:

- с 01.01.2021 по 01.01.2022 гг. применять режим УСН в размере 1% от дохода, либо 5% при режиме «Доходы за вычетом расходов».

- с 01.01.2022 по 01.01.2023 гг. применять режим УСН в размере 2% от дохода, либо 8 % при режиме «Доходы за вычетом расходов».

Причем это будет решение, от которого можно только выиграть. Даже при самых минимальных ставках УСН будет приносить в местные бюджеты больше доходов, чем ЕНВД. Напомним, средняя налоговая нагрузка на ЕНВД — всего 0,5%-0,8%. Даже если бизнес будет платить 1% от доходов, бюджеты ничего не потеряют, снижения поступлений не будет.

У тех регионов, которые пойдут по такому пути, будет возможность не только сохранить позиции, но и вырваться вперед в развитии своих экономик. Те, кто решит максимально пополнить бюджеты в 2021 году, рискуют столкнуться с оттоком налогоплательщиков и долгосрочным снижением доходов.

Отчетность в период эпидемии — как сдавать

Новые условия и сроки уплаты налогов в самой последней редакции (таблица)

В НДФЛ, УСН и ЕСХН внесли изменения в связи с коронавирусом.

Документ

Федеральный закон от 22.04.2020 № 121-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

Комментарий

Напомним, с целью сглаживания негативных экономических последствий из-за распространения коронавируса Федеральный закон от 22.04.2020 № 121-ФЗ (далее – Закон № 121-ФЗ) внес изменения в НК РФ в пользу налогоплательщиков. Ранее мы писали о нововведениях по налогу на прибыль. Теперь рассмотрим изменения по НДФЛ, УСН, ЕСХН. Так же как и по налогу на прибыль, эти изменения распространяются на правоотношения, возникшие с 1 января 2020 г.

В НДФЛ расширен перечень необлагаемых доходов

К таким доходам теперь относятся (п. 1 ст. 1 Закона № 121-ФЗ):

1) денежные выплаты стимулирующего характера за особые условия труда и дополнительную нагрузку медицинским работникам, оказывающим медицинскую помощь гражданам:

- у которых выявлена новая коронавирусная инфекция;

- которые относятся к группам риска заражения этой инфекцией.

Не облагаются только те выплаты, источником финансирования которых является федеральный бюджет. Правила предоставления этого финансирования в 2020 г. утверждены постановлением Правительства РФ от 02.04.2020 № 415. Размеры выплат перечислены в п. 10 указанных Правил.

2) субсидии из федерального бюджета предпринимателям, которые являются субъектами МСП, наиболее пострадавшими от коронавируса;

Перечень наиболее пострадавших от коронавируса отраслей с кодами ОКВЭД утвердило Правительство РФ. Чтобы не платить НДФЛ с указанной субсидии, ИП по состоянию на 01.03.2020 должен быть в реестре субъектов МСП, а основной вид его деятельности по ЕГРИП на эту дату должен быть в этом Перечне.

Полагаем, в первую очередь речь идет о субсидиях, которые будут выплачивать указанным субъектам МСП за апрель-май для поддержки занятости (подробнее см. здесь).

В УСН и ЕСХН расширили перечень расходов, уменьшающих налоговую базу

К таким расходам теперь относятся затраты, произведенные для выполнения санитарно-эпидемиологических и гигиенических требований органов госвласти и местного самоуправления, их должностных лиц в связи с распространением новой коронавирусной инфекции. Это затраты на (п. 7, 8 ст. 1 Закона № 121-ФЗ):

- дезинфекцию помещений;

- приобретение приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты.

Отметим, что похожие расходы плательщики УСН и ЕСХН могли учитывать в составе материальных расходов и ранее (пп. 3 п. 1 ст. 254, пп. 5 п. 2, п. 3 ст. 346.5, пп. 5 п. 1, п. 2 ст. 346.16 НК РФ). Однако в пп. 3 п. 1 ст. 254 НК РФ идет речь о приборах, лабораторном оборудовании, СИЗ, необходимость приобретения которых предусмотрена законодательством РФ. А в п. 7, 8 ст. 1 Закона № 121-ФЗ говорится о расходах на приобретение указанного имущества по требованию (предписанию) органов госвласти и местного самоуправления, а также их должностных лиц с целью выполнения санитарно-эпидемиологических и гигиенических норм.

Новые ограничения для бизнеса

Российские власти пока не собираются повторять опыт с нерабочими днями и приостановкой работы предприятий по всей стране, как это было в апреле-мае. Однако в регионах уже ввели локальные ограничения, которые затрагивают малый и средний бизнес.

Как изменилась работа общепита

В октябре Роспотребнадзор рекомендовал приостановить работу общепита в ночное время. К ведомству прислушались в Москве и в .

-

С 13 ноября столичным кафе, ресторанам и ночным клубам нельзя принимать посетителей с 23:00 до 06:00. Запрет не коснулся других видов работы общепита в ночное время: по-прежнему можно круглосуточно торговать на вынос или доставлять готовые блюда. Ограничение действует до 15 января 2021 года.

-

Аналогичный запрет в октябре ввели в Нижегородской области: с 00:00 до 06:00 рестораны, бары и другие заведения могут работать только навынос, не обслуживая посетителей в своих залах.

-

В Бурятии с 16 ноября приостановили работу кафе, ресторанов и других мест общепита, разрешив торговлю навынос. Республика также стала первым регионом России, где власти возобновили локдаун: закрыты торговые центры, сауны, салоны красоты, фитнес-клубы

и кинотеатры. При этом ограничения не коснулись аптек, продуктовых магазинов, салонов связи и компаний, которые занимаются доставкой товаров. -

Если рестораны и кафе игнорируют ограничения, их штрафуют и даже закрывают. Например, в Благовещенске штрафы грозят трем заведениям, которые принимали посетителей после 21:00. А в Магадане работу трех не выполнивших требования кафе приостановили до 15 декабря. Еще одно закрыли на неопределенный срок. Всех нарушителей выявили во время рейдов.

Ограничения в индустрии развлечений

Введенные осенью ограничения существенно влияют на работу компаний, которые проводят фестивали, ярмарки, концерты, спектакли и другие мероприятия.

-

В Москве с 13 ноября по 15 января отменили все зрелищные мероприятия. Театрам, кинотеатрам и концертным залам позволили принимать не более 25% зрителей одновременно.

-

В Крыму запретили устраивать фуршеты и новогодние корпоративы.

-

Проведение массовых мероприятий также ограничили в Московской области, Санкт-Петербурге и .

Прочие ограничения и рекомендации для предпринимателей

-

Московские работодатели должны обеспечить удаленную работу минимум для 30% сотрудников. Сначала это требование ввели до 29 ноября, а позже продлили до 15 января. Также за работодателями сохранилась обязанность представлять отчет по сотрудникам, работающим дистанционно.

-

Организациям и индивидуальным предпринимателям, которые принимают клиентов, столичные власти рекомендовали регистрировать каждое посещение. Это касается визитов посетителей и самих работников, чтобы и те и другие получили уведомление, если кто-то из присутствующих заразится коронавирусом.

Хотите узнать, какие ограничения для бизнеса есть в вашем регионе? Скачайте нашу таблицу.

Статья по теме:Может ли работать розничный магазин в пандемию?

Как разобраться, какие льготы положены именно вам за 3 шага

Какие отрасли попали в перечень наиболее пострадавших от коронавируса

Почему УСН не заменит ЕНВД?

Большинству плательщиков ЕНВД придется перейти на УСН. Ставки по УСН составляют 6% от доходов или 15% от прибыли (но ставку от прибыли использует меньшинство налогоплательщиков: налоговая принимает не все расходы, их трудно доказать и требуется серьезная бухгалтерия).

Для сравнения, премьер-министр и экс-руководитель Федеральной налоговой службы Михаил Мишустин в своем отчете Госдуме оценил общую совокупную налоговую нагрузку компании, работающей на ЕНВД, в среднем в 0,8% от оборота.

Таким образом, налоговая нагрузка бывших плательщиков ЕНВД увеличится в 7,5 раза. У некоторых розничных компаний повышение налогов съест всю прибыль, заставит поднять цены для потребителей и лишит шансов на выживание в конкуренции с федеральными сетями.

Такая ситуация характерна не только для розничной торговли, но и для общественного питания, ветеринарных услуг, гостиниц и других отраслей с относительно низкой рентабельностью и преимущественно сетевыми форматами. Даже в «тучные» времена такое резкое изменение налоговой нагрузки — настоящая шоковая терапия. Что уж говорить о наших днях, когда и бизнес, и клиентов подкосил коронавирус.

Как считать налог и авансовые платежи по новым правилам

Чтобы посчитать налог, нужно сделать шаги.

Шаг 1. Найти облагаемую базу за период, предшествующий кварталу, в котором доходы превысили 150 млн. руб., или средняя численность работников превысила 100 человек. Эту базу умножить на «обычную» ставку: 6% или 15%.

Шаг 2. Вычислить облагаемую базу за весь налоговый период. От нее отнять базу, полученную при выполнении шага 1. Найденное число умножить на повышенную ставку: 8% или 20%.

Шаг 3. Сложить итоговые цифры, полученные при выполнении шага 1 и шага 2.

Авансовый платеж считается аналогичным образом. Если пороговые показатели (150 млн. руб. и (или) 100 человек) превышены, нужно складывать две величины, рассчитанные до и после превышения.

ВНИМАНИЕ

Пример

ООО «Ёлочка» применяет упрощенную систему с объектом «доходы». Показатели доходов, полученных компанией в 2021 году, приведены в таблице 2. Средняя численность работников в каждом отчетном периоде 2021 года — менее 100 человек.

Таблица 2

Доходы ООО «Ёлочка» в 2021 году

|

Период |

Доходы (млн. руб.) |

|

I квартал |

85 |

|

II квартал |

55 |

|

За полугодие 140 (85 + 55) |

|

|

III квартал |

50 |

|

За 9 месяцев 190 (140 + 50) |

|

|

IV квартал |

30 |

|

За год 220 (190 + 30) |

Поскольку доходы «Ёлочки» за полугодие 2021 года не превысили 150 млн. руб., в период с января по июнь организация применяла ставку 6%.

Авансовый платеж по итогам I квартала составил 5,1 млн. руб.(85 млн. руб. х 6%).

Авансовый платеж по итогам полугодия составил 3,3 млн. руб.((140 млн. руб. х 6%) – 5,1 млн. руб.).

Доходы за 9 месяцев 2021 года составили 190 млн. руб., т.е. оказались более 150 млн. руб. Превышение произошло в III квартале. Значит, к части налоговой базы, равной 50 млн. руб.(190 — 140), нужно применять ставку 8%. Учитывая, что доходы за 9 месяцев не превысили 200 млн. руб., «Ёлочка» сохранила право на «упрощенку».

Авансовый платеж по итогам 9 месяцев составил 4 млн. руб.(((140 млн. руб. х 6%) + ((190 млн. руб. – 140 млн. руб.) х 8%)) – 5,1 млн. руб. – 3,3 млн. руб.).

Доходы за 2021 год составили 220 млн. руб. Это больше, чем лимит 200 млн. руб. Превышение произошло в IV квартале. Следовательно, с октября 2021 года ООО «Ёлочка» утратило право на применение УСН.

Изменения в экономике, связанные с карантином по коронавирусу

- Изменения в сфере туризма. Распоряжение Правительства РФ от 18.03.2020 № 660-р. Туроператоры фактически освобождены от уплаты взносов в резервный фонд: на 2020 год размер взноса в резервный фонд объединения туроператоров в сфере выездного туризма составляет 1 рубль.

- Поддержка малого и среднего бизнеса:

- С марта 2020 года на три месяца введена отсрочка по уплате страховых взносов, а также временная отсрочка на оплату арендных платежей для тех, кто арендует государственное или муниципальное имущество (Стенограмма заседания Правительства РФ от 19.03.2020; Информационное сообщение Банка России от 17.03.2020 «О мерах по обеспечению устойчивости экономического развития»).

- Разрешено заочно проводить общее собрание акционеров (если на это есть решение совета директоров) и заочно голосовать на период с 18 марта до 2021 года.

Условие: повестка дня должна включать вопросы избрания совета директоров, ревизионной комиссии, утверждение аудитора АО, годовой бухгалтерской (финансовой) отчетности и т.п. вопросы (Федеральный закон от 18.03.2020 № 50-ФЗ).

Судебная система (Постановление Президиума ВС РФ и Президиума Совета судей РФ от 18.03.2020 № 808):

- Доступ во все суды ограничен с 19 марта по 10 апреля включительно.

- К рассмотрению принимаются только безотлагательные дела.

- Документы в суд направляются почтой или через интернет.

- Ключевая ставка с 23 марта 2020 года пока остается прежней — 6%. Следующий пересмотр возможен 24 апреля 2020 года (Информация Банка России от 20.03.2020).

Рассматриваются ряд проектов законов, в частности, по делегированию Правительству РФ прав устанавливать предельные отпускные цены производителей на лекарства, не включенные в перечень жизненно важных, и иные права в этой области. Этот проект прошел третье чтение.

КБК для уплаты 1 процента на пенсионное страхование в 2020 году

В 2020 году за 2019 год перечислять страховые взносы в ПФР с доходов, превышающих 300 000 рублей, при оплате 1% необходимо на следующий КБК — 182 1 02 02140 06 1110 160, указывая реквизиты ИФНС.

Рассмотрим на примерах, как происходит уплата 1% с доходов более 300 000 рублей в 2019 и 2020 году на разных налоговых системах.

ИП на УСН 6% (Доходы) и 1% от превышения в 2020 году

Индивидуальный предприниматель, работающий на УСН 6% (Доходы), который получил доход свыше 300 000 рублей, кроме фиксированных взносов на пенсионное страхование за 2018 год (26 545 рублей 00 копеек) до 1 июля 2019 года должен оплатить 1% от суммы превышения.

Сумму к оплате нужно рассчитать по формуле:

(Доход – 300 000) х 1 %

Предположим, что ИП на УСН 6% без наемных работников заработал 700 000 рублей за 2018 год. Ему необходимо перечислить на пенсионное страхование:

26 545 рублей (фиксированный платеж) + (700 000 — 300 000) x 1% = 30 545 рублей.

Таким образом, ИП на УСН 6% до 31 декабря 2018 года оплачивает обязательное пенсионное страхование в размере 26 545 рублей, а до 1 июля 2019 года — 1% от суммы, превышающей 300 000 рублей — 4 000 рублей. Общая сумма, которую ИП должен уплатить, составляет 30 545 рублей.

Также следует поступить и в 2020 году, с учетом увеличения размера фиксированных страховых взносов.

ИП на УСН 15% («Доходы минус расходы») и 1% от превышения в 2020 году

Уплата ИП 1 процента на обязательное пенсионное страхование в этом случае несколько отличается. Индивидуальный предприниматель, который применяет УСН 15%, для расчета берет не разницу «доходы минус расходы», а всю заработанную сумму за 2018 год. То есть общий размер дохода ИП уменьшать на расходную часть не нужно. Несмотря на то, что для ОСНО такое правило расчета 1% было в 2017 году изменено в лучшую сторону, о чем написано в данной статье выше, для УСН (доходы минус расходы)в целях расчета 1% берутся доходы в соответствии со ст. 346.15 НК.

Минфин РФ своим письмом № 03-15-05/63068 от 04.09.2018 в очередной раз подтвердил эту норму, подчеркивая, что для изменения действующего подхода по определению величины страховых взносов для ИП на УСН необходимо внесение изменений в Налоговый кодекс.

ИП на ЕНВД и 1% от превышения в 2020 году

Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.

Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:

ВД = БД X сумму ФП X К1 X К2, где: ВД — вмененный доход;БД — базовая доходность; ФП — физический показатель; К1 и К2 — корректирующие коэффициенты.

Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал).

Если вы работаете на ЕНВД, не забудьте ознакомиться с изменениями в ЕНВД для ИП в 2019 году.

ИП на ПСН и 1% от превышения в 2020 году

1% для ИП на Патентной системе налогообложения рассчитывается от потенциально возможного дохода по патенту. Если патент куплен на несколько месяцев, то потенциальный доход рассчитывают пропорционально количеству месяцев, на который патент был приобретен.

Как выполняется уплата 1% в на пенсионное страхование для ИП в 2020 году (на обязательное пенсионное страхование), рассмотрим расчет на примере индивидуального предпринимателя на ПСН, который оказывает парикмахерские услуги в городе Севастополе и имеет 14 наемных работников. Данный ИП приобрел патент сроком на 12 месяцев. В патенте указывается, что размер потенциально возможного дохода составляет 1 760 000 рублей. Независимо от фактического дохода, расчет ведется от потенциально возможного дохода, рассчитанного в патенте. Рассчитаем, сколько он должен уплатить на пенсионное страхование, кроме фиксированных взносов.

Для расчета нужно от размера потенциально возможного дохода отнять 300 000 рублей и умножить на 1%, то есть:

(1 760 000 — 300 000) X 1% = 14 600 рублей.

Таким образом, ИП должен заплатить взносы на обязательное пенсионное и медицинское страхование в размере 36 238 рублей (фиксированные взносы на пенсионное и медицинское страхование до 31 декабря 2019 года) + 14 600 (1% от превышения лимита 300 000 рублей до 1 июля 2020 года) = 46 985 рублей.

Почему ПСН не будет популярна?

Profibeer уже публиковал материал о том, на какие налоговые режимы и как перейти с ЕНВД. Самый выгодный по деньгам вариант — патентная система налогообложения (ПСН). Во многих регионах стоимость патента получается даже ниже, чем ЕНВД. Но организации не могут выбрать этот режим, а для многих индивидуальных предпринимателей условия по ПСН будут слишком жесткими.

Например, по данным Федеральной налоговой службы в 2019 году по ЕНВД сдали декларации 1 235 320 предпринимателей и организаций, которые в том или ином виде занимаются розничной торговлей. Это 58,5% от всех плательщиков единого налога на вмененный доход.

Рентабельность в розничной торговле сейчас такова, что с одной торговой точкой просто невозможно выжить. Экономика вынуждает открывать несколько магазинов, иначе не будет ни нормальных закупочных цен, ни достаточной прибыли.

При этом по условиям ПСН вы можете получить не более 60 000 000 рублей годового дохода и нанять не более 15 сотрудников. Для одного магазина это нормально, а для двух, трех, пяти?

Учет в 1С

Настройка освобождения от уплаты за 2 квартал доступна в разделе Главное — Налоги и отчеты — Антикризис (с релиза 3.0.78.64).

Такую настройку можно сделать для каждой организации в базе отдельно.

Для применения освобождения по всем налогам установите флажок:

Деятельность отнесена к пострадавшим от коронавируса.

Ниже по ссылкам «Проверьте…» можно еще раз проверить свое право на освобождение.

К настройкам можно быстро перейти по баннеру на главной странице.

Налог на прибыль

При включенной настройке, в Помощнике уплаты налога на прибыль учитывается освобождение от уплаты (Главное — Список задач — Налог на прибыль, декларация за 1 полугодие 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет налога на прибыль формируется проводка по списанию в доходы начисленного за 2 квартал налога.

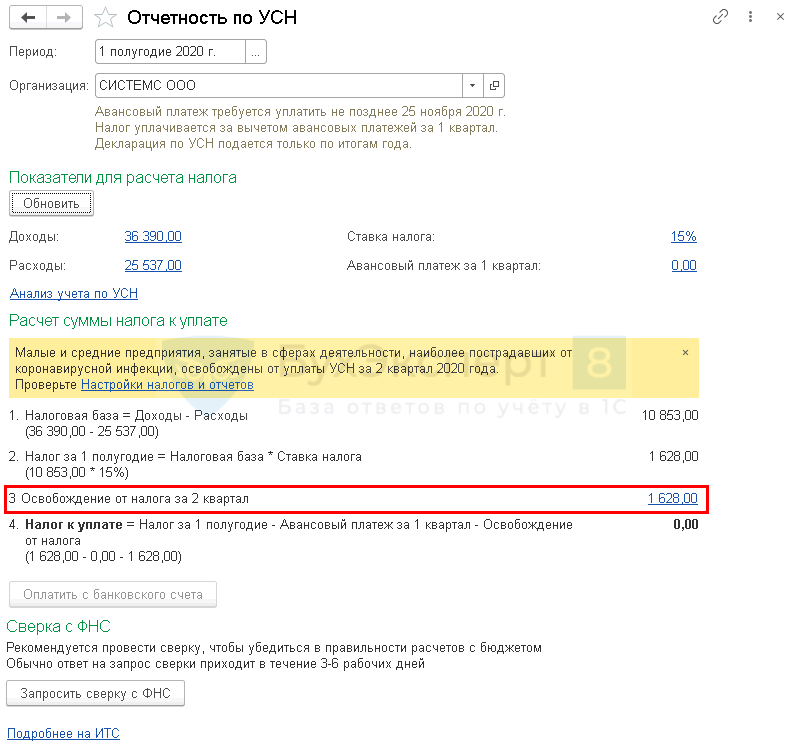

Налог на УСН

При включенной настройке, в Помощнике уплаты налога по УСН учитывается освобождение от уплаты (Главное — Список задач — УСН, авансовый платеж за 2 квартал).

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет УСН формируется проводка по списанию в доходы начисленного за 2 квартал налога.

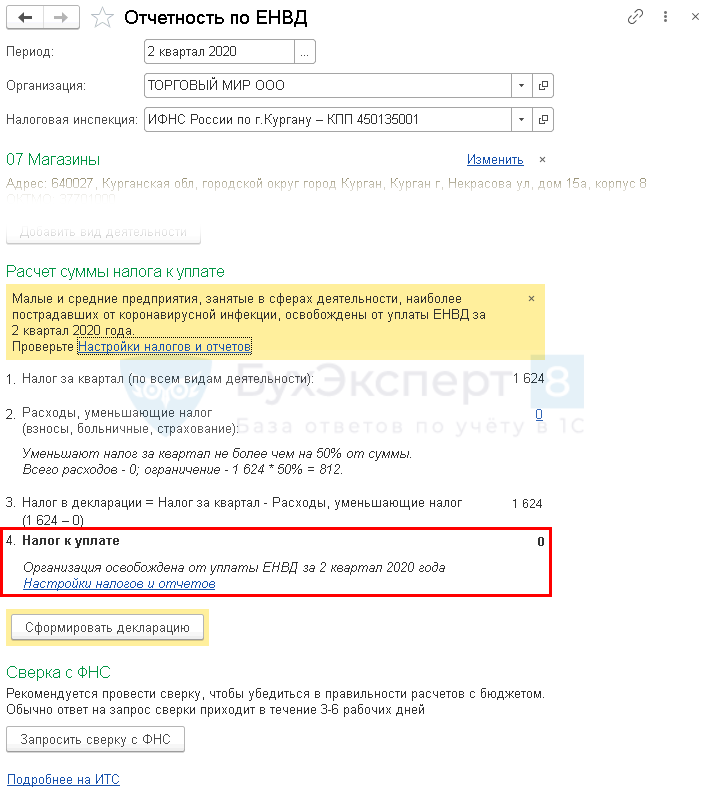

ЕНВД

При включенной настройке, в Помощнике уплаты налога по УСН учитывается освобождение от уплаты (Главное — Список задач — УСН, авансовый платеж за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет ЕНВД проводка по начислению налога не формируется.

НДФЛ для ИП

При включенной настройке, в Помощнике уплаты налога по НДФЛ учитывается освобождение от уплаты (Главное — Список задач — НДФЛ, уплата авансового платежа за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет НДФЛ для ИП формируется проводка по списанию в доходы начисленного за 2 квартал налога.

Налог на имущество

При включенной настройке, в Помощнике уплаты налога на имущество учитывается освобождение от уплаты (Главное — Список задач — Налог на имущество, уплата аванса за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет налога на имущество проводка по начислению налога не формируется.

Транспортный налог

При включенной настройке, в Помощнике уплаты транспортного налога учитывается освобождение от уплаты (Главное — Список задач — Налог на имущество, уплата аванса за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет транспортного налога проводка по начислению налога не формируется.

Земельный налог

При включенной настройке, в Помощнике уплаты транспортного налога учитывается освобождение от уплаты (Главное — Список задач — Земельный налог, уплата аванса за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет транспортного налога проводка по начислению налога не формируется.

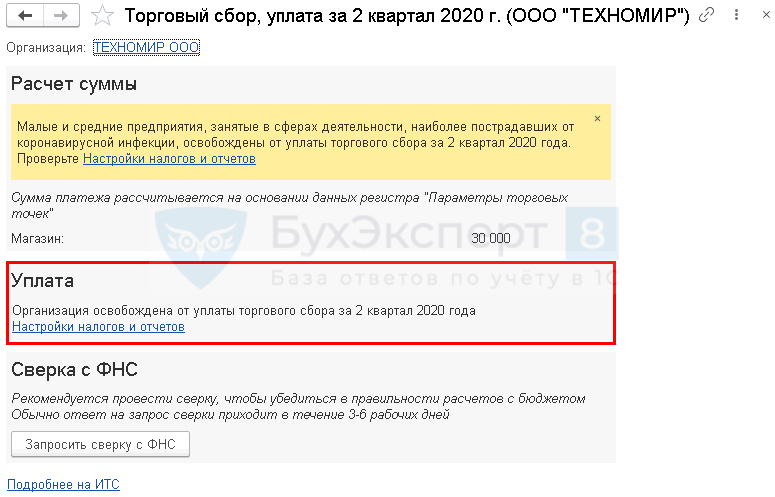

Торговый сбор

При включенной настройке в Помощнике уплаты транспортного налога учитывается освобождение от уплаты (Главное — Список задач — Торговый сбор, уплата за 2 квартал 2020г.)

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет торгового сбора проводка по начислению не формируется.

ПСН

При включенной настройке, в Помощнике уплаты налога учитывается снижение тарифа (Главное — Список задач — Патент, уплата 2/3 стоимости).

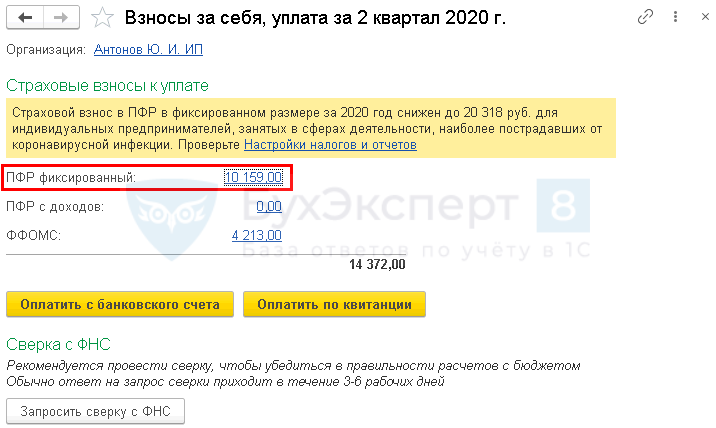

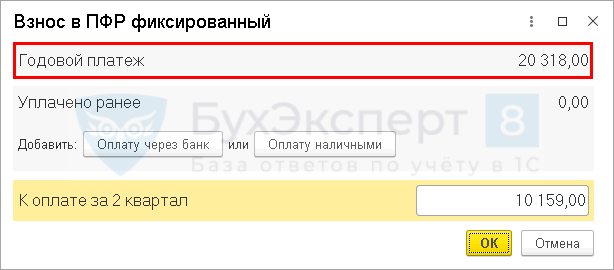

Страховые взносы ИП

При включенной настройке, в Помощнике уплаты страховых взносов учитывается снижение тарифа (Главное — Список задач — Взносы за себя, уплата за 2 квартал 2020г.)